快讯

医美行业观察

“医美茅”港股上市受挫,医美监管会是爱美客的“达摩克利斯之剑”吗?

导读:近日,港交所披露易网站显示,爱美客赴港上市材料已经失效,这意味着爱美客首次冲刺港交所上市进程陷入停顿,具有行业“医美茅”之称的爱美客谋求A+H股两地同时上市的美梦暂时不能如愿了。

赴港上市失利不影响吸金

此前港交所披露易信息显示,爱美客技术发展股份有限公司赴港上市申请材料已经“失效”,但是在港股申请上市流程中,材料失效并不等于上市进程的失败。港股招股书有效期为6个月,因为审计报告有效期届满等原因,IPO期间出现上市申请资料失效的情况并不少见。

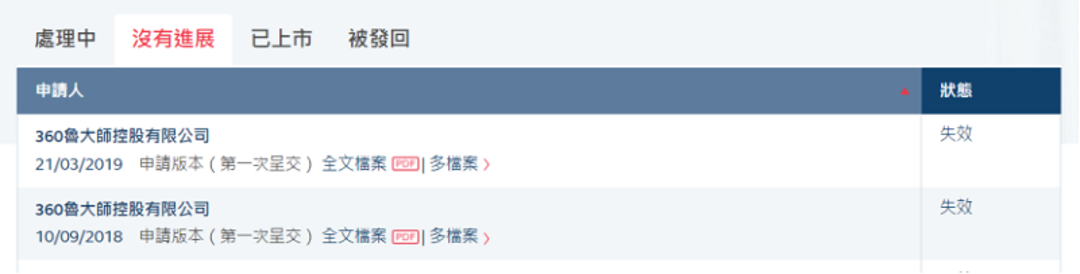

对于申请材料失效的拟上市公司来说,后续拟发行人可以通过更新资料重新激活上市程序。比如360鲁大师控股有限公司曾在2018年和2019年发生两次材料失效,最后仍在2019年10月份成功登陆港交所。

虽然只是上市进程的小插曲,消息披露后的爱美客在二级市场股价依然吃到了下跌情绪。继2月10日、11日两个交易日,爱美客股价分别下跌3.36%和4.96%后,截至2月14日收盘,爱美客当日股价下跌1.99%。

作为国内医美行业龙头企业,爱美客于2020年登陆深交所创业板,以118.27元/股发行价公开募资35.72亿元,超募资金高达15亿元。上市后,爱美客股价一路飞涨,不到五个月时间,公司股价在2021年2月18日创下每股1331.02元的历史高点,成为国内继贵州茅台和石头科技之后,第三只突破千元的A股。

随后在去年7月,爱美客创出上市后的复权股价高点,股价达到每股844.44元,公司市值突破1800亿元,被称为是名副其实的“医美茅”。不过在2021年下半年以来,爱美客股价持续下跌,一年内公司股价直接腰斩,目前仅为每股466元,公司总市值约为1009亿元。

然而公司股价在资本市场起起落落的同时,爱美客在赚钱业绩这方面一点也没有含糊。根据公司此前发布的2021年三季报,去年前三季度爱美客实现收入10.23亿元、净利润7.09亿元,同比增幅分别高达120.29%、144.09%。从盈利能力角度看,去年前三季度公司的毛利率达到93.54%,同比上升2%;其中Q3单季度的毛利率为94.02%,环比提升0.25%,同比提升1.05%。

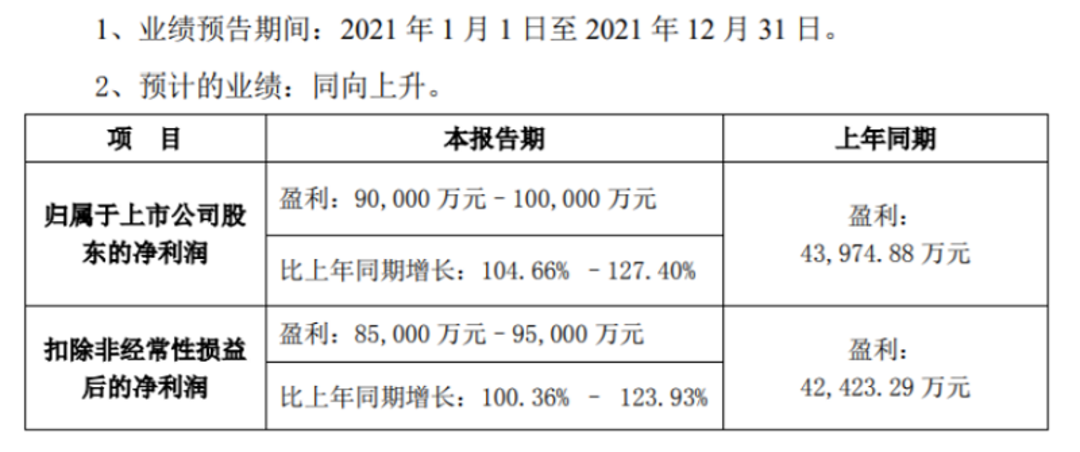

根据最新发布的2021年全年业绩预告来看,爱美客的盈利能力也非常喜人。公司预计2021年归母净利润9-10亿元,同增104.66%-127.4%;扣非后归母净利润8.5-9.5亿元,同增100.36%-123.93%。

对于医美产业来说,去年席卷整个医美行业的监管合规风暴是个不小的挑战,而在医美行业监管不断趋严、医美广告法规出台的大背景下,爱美客能继续高增长的成长神话则要归功于其自身产品的硬性实力。

手握王牌的爱美客正伺机而动

提到爱美客就不得不提到其玻尿酸产品,尤其是国内首款针对颈纹的玻尿酸产品“嗨体”。据了解,爱美客旗下目前拥有6款玻尿酸注射类产品,其中有5款产品通过NMPA认证,拿证数量位列行业第一。

爱美客公司的“嗨体”、“爱芙莱”、“宝尼达”等三款玻尿酸产品在不同细分市场皆有“首款”或“第一”称号,拥有较高的市场知名度。拳头单品“嗨体”更是因为资质的稀缺性,自2017年面世就成为了爱美客营收的绝对主力产品,同时占据了玻尿酸市场很大的市场份额。

据弗若斯特沙利文研究报告统计,截至2020年,爱美客透明质酸钠类注射产品(玻尿酸),按销售量计算的国内市场份额达到27.2%,排名第一;按金额(入院价)计算的国内市场份额已达到14.3%,在国产企业中排名第一,在所有国内及国际制造商中排名第三,爱美客毫无争议地成为了国内玻尿酸的龙头企业。

与此同时,根据和韩国、美国、日本等发达国家的医美市场相比较,中国医美市场渗透率还远远不足,中国医美市场将在很长一段时间内维持高速增长成为了各个医美企业和研究机构、资本市场的共识,在这个美好设想的吸引下,无数人将医美行业想成了丰饶的掘金地。然而,正在国内医疗美容行业高歌猛进的时候,整个医美产业迎来了国家出手的合规监管风暴。

回顾2021年对医美行业的监管和整顿,先是国家卫建委联合数个部门发布《打击非法医疗美容服务专项整治工作方案》,接着上交所和深交所先后发出通知,要求在交易所新挂牌的消费金融资产证券化产品(ABS),底层资产中禁止“医美分期贷款”入池,从源头截断了臭名昭著的“医美贷”资金来源。随后市场监管部门出台了《医疗美容广告执法指南》,严厉打击虚假违法医疗美容广告,重点打击制造“容貌焦虑”等乱象,医械管理部门也出现了将“水光针”按照第三类医疗器械管理等动作。

国内医美行业监管趋严自然是造成爱美客股价长期下跌的重要原因之一,但是与其说医美监管是爱美客遭遇的挫折,倒不如说作为医美头部企业的爱美客更欢迎医美行业的合规监管。

从美国、韩国等成熟的医美市场经验来看,当医疗美容行业发展到一定程度势必会面临全流程规范化的监管,行业合规化非但没有阻碍美韩等国家医美行业的发展进程,反而促进了市场的进一步繁荣。而且伴随监管力度的提升,不合规的产品、机构将持续承压,在市场替代效应下符合政策要求的合规产品、机构的市场占有率有望进一步扩大。水货产品、黑医美不断减少,正品率越来越高自然带来销量的增长,而这也是爱美客所梦寐以求的。

总的来看,医美监管犹如大浪淘沙。爱美客虽然经历了一时的股价波动,但是从长远来看,掌握玻尿酸产品壁垒和市场知名度的爱美客正在耐心寻找进一步做大的机会。

文章来源:医美产业笔记

版权声明:转载医美医美行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:pingshalaile)。违规转载法律必究。

扫描二维码,第一时间获取医美行业的资讯和动态。

从此和医美医美行业观察建立直接联系。

相关推荐

本栏目文字内容归ymguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 医美行业观察 | 京ICP备20027311号-1

参与评论