快讯

医美行业观察

昊海生科收购欧华美科背后:医美企业为何愿意通过“买买买”来提升产业地位?

近日,昊海生科(688366.SH)发布公告称,拟以1.53亿元收购欧华美科(天津)医学科技有限公司(“欧华美科”)剩余36.3636%的股权。此前,昊海生科已以2.05亿元收购其63.6364%股权,此次交割完成后,欧华美科将成为昊海生科的全资子公司。

昊海生科此次采用收购的方式进行医美产业链的完善,进一步扩充了其光电产业线。

在医美赛道,像昊海生科这样通过并购、收购资产进行业务发展版图扩充和企业产业升级的企业并不在少数,例如昊海生科、华东医药、奥园美谷、朗姿股份等。

收并购之所以能够成为医美产业深度布局的抢手方式,与其特性息息相关。

众人拾柴火焰高,对于医美中小厂牌和机构来说,医美赛道强者恒强的“头部效应”使得中小企业要想靠自己单薄的能力在虎口夺食,未免艰难且耗时漫长,通过并购或者连锁的方式,可以让多家机构形成合力,降本提效,加速出圈,同时也可以挽救濒临破产的企业,进行能量转移,起死回生。

对于大型医美机构,则可以实现产业地位的提升。例如华熙生物作为透明质酸的龙头,在经过透明质酸的成功后,同样想要进行产业线的扩充,因此,在如今胶原蛋白高速成长,逐渐与透明质酸、玻尿酸等赛道平分秋色的时候,也试图进军胶原蛋白赛道,但是胶原蛋白赛道目前已经有巨子生物、锦波生物等企业独占鳌头,因此,若是想要快速切入赛道,最短时间获得可以与精耕胶原蛋白多年的医美企业竞争的能力,只能借助东风,因此,2022年4月,华熙生物以2.33亿元收购益尔康生物 51% 股权 ,而益而康生物旗下美妆产品主打的就是以胶原蛋白为主要成分的面膜。

此外,对于跨界医美企业来说,想要在如今群雄割据且长坡厚雪的赛道上分得一杯羹,收并购同样为最有效率的一种途径,毕竟医美归医,如果从基层做起,产品研发及获得国家认证耗时较长,且效果不定,合并购或可能省去研发、国家认证甚至市场效果的检验步骤,直接享受成果,不失为一计良策,因此华东医药、昊海生科等跨界企业均愿意选择通过收并购方式来切入医美行业。

虽然收并购可以跳过收并购自建形式周期较长的劣势,且在发展提效等方面极具优势,但是甘蔗没有两头甜,以收并购这种方式达成目标,同样也将面临一定的隐患。

其一,收并购可能会存在不同发展背景的企业进行发展轨道融合的情况,则会面临着,不同的发展背景及方式可能孵化不同发展状态及方向企业,若是忽然融合,可能会导致后期的发展策略、组织框架、运营方式等产生矛盾,影响企业良性发展。

其二,对于收购方来说,有的需要用资金进行资产的纳入,越优质的资产耗资也越庞大,由此也会导致收购企业内部的流动资金不足,一家企业多会保存一定的流动资金进行日常运营,若是流动资金不足,将会影响企业的稳定发展,因此,企业若是频频收购资产,容易出现现金流承压的情况。

朗姿股份在合并购的动作便很频繁,今年,朗姿股份便发布了“关于现金收购武汉五洲和武汉韩辰控股权暨关联交易的公告”称,北京朗姿医管拟以现金方式收购博辰八号持有的武汉五洲整形外科医院有限公司75%股权和武汉韩辰医疗美容医院有限公司70%股权;同时北京朗姿医管拟以现金方式收购卓淑英、平潭卓氏分别持有的武汉五洲10%、5%股权。

不仅如此,朗姿股份医美资产的收并购可谓伴随着企业的医美业务的成长,2016年,朗姿股份收购“米兰柏羽”、“晶肤医美”两大医美品牌,并战略投资韩国梦想集团,正式跨界医美;2017年,朗姿股份全资子公司朗姿医疗成立,朗姿医疗主要负责管理朗姿股份旗下的医美机构;2018年,该公司收购高端医美品牌“高一生”;2020年,朗姿股份与朗姿韩亚资管设立医美并购基金;2022年,朗姿股份下属全资子公司北京朗姿医疗管理有限公司收购芜湖博辰五号股权投资合伙企业(有限合伙)持有的昆明韩辰医疗美容医院有限公司75%股权。

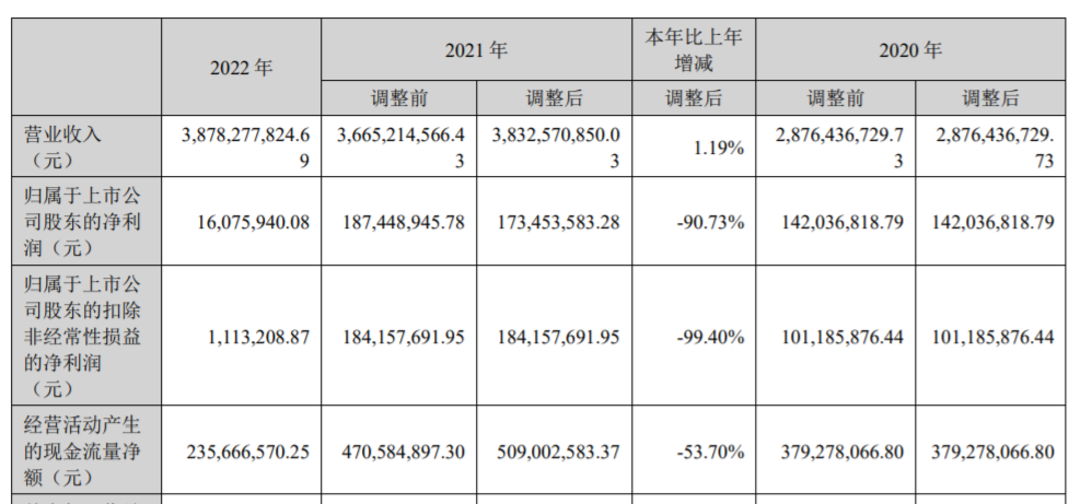

(来源:朗姿股份2022年报)

近几年不简单的收并购动作,使得朗姿股份虽然在收入上实现了稳定的增长,但是净利润却出现了下滑,现金流也略显承压。据朗姿股份《2022年报》,2020年至2022年,朗姿股份的营业收入分别为28.76亿元、38.33亿元、38.78亿元;净利润分别为1.42亿元、1.87亿元、0.16亿元;此外,2022年,该公司的净现金流入为2.36亿元,同比降低53.70%,短期借款为8.49亿元,同比增长28.89%。

更甚至,深交所直接发函询问其是否存在医美贷等消费分期金融产品等情况,对其现金流情况及现金的获取途径进行质疑。

其实,朗姿股份现有现金流对企业的支撑弱势并不难看出,6月27日,朗姿股份发布公告称,拟通过定增发行不超过1.33亿股,募集总额不超过16.68亿元。此次定增的目的,朗姿股份便表示,是为了持续进行医美业务的构建及流动资金的补充。

其三,对于通过收并购激进扩张的企业,若是本身消化能力不强,容易出现步子迈的太大,实力跟不上资本,容易出现鸡飞蛋打的情况。

其四、对于濒临破产的企业若是想要通过收并购的方式保留最后的资产,如果无法正确判断行业局势,容易出现被割韭菜的情况。

那么,作为收并购及融资连锁事件的核心焦点的“医美赛道”的真实面目又是怎样的?这场热闹局面,究竟是一场“资本局”还是摒弃浮华的价值投资。

从目前医美市场的行情来看,医美板块热度在近两年已经渐渐下去,行情出现一定程度的萎缩,截至2023年8月10日,12时14分,医美板块(0889.BK)报1651.40点,降0.58%,较近3年高位2194.41点出现了大幅的滑坡。

(来源:东方财富网)

但是,2023年上半年,沉浮于医美赛道多年的朗姿股份等企业持续发力布局医美行业,说明仍然看好医美行业的长期成长性,并且,据相关资料显示,2025年,预计中国医美市场规模有望达到4108亿元,如此看来,医美板块下一轮高速成长位点或许仍在发酵中。

总而言之,收购并购的方式可以成为很多医美企业“弯道超车”强有力的武器,但是却需要医美行业以务实的眼光,斟酌企业现状及未来得失,做出合理的判断。而目前医美板块是否被低估,后期又是否能够实现价值成长,尚需拭目而待。

文章来源:医美行业观察

版权声明:转载医美医美行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:pingshalaile)。违规转载法律必究。

扫描二维码,第一时间获取医美行业的资讯和动态。

从此和医美医美行业观察建立直接联系。

本栏目文字内容归ymguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 医美行业观察 | 京ICP备20027311号-1

参与评论