快讯

医美行业观察

重磅发布!《2021年医美行业投融资报告》

医美产业笔记导读:如果说2020年所有行业是在“惊恐”中渡过的,那2021年便是在艰难求生。面对残酷的现实,资本市场的表现一定程度上反映了这个行业的活跃度和未来发展潜力;同时,一个行业的市场前景也决定了资本市场对其投资的热情。

2021年是医美行业回归冷静与理性的一年,也是行业面临由粗放式发展向精细化发展转型阵痛的一年。从资本的角度来看,前些年,医药投资者顺风顺水。但今年却频频逆风,很多人坐了几波过山车。医美产业笔记旗下产业分析平台医美研究院发布了《2021年医美行业投融资报告》(以下简称《报告》),专注医美行业,多维拆解资本对行业的关注重点及发展机会。

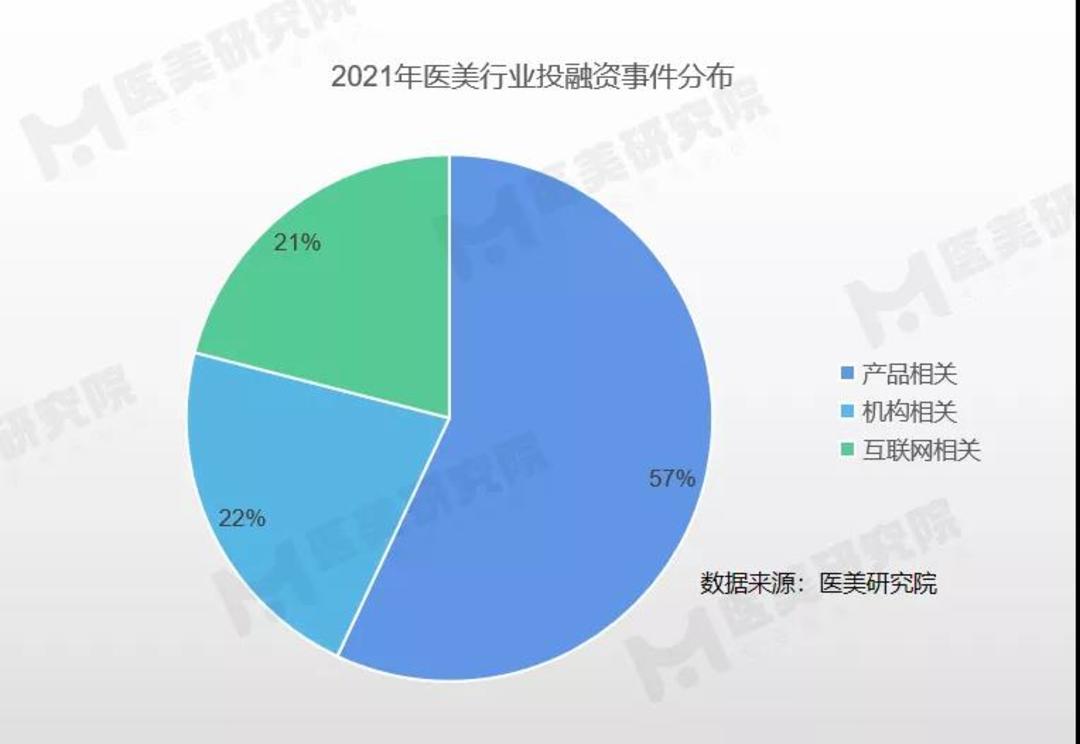

数据显示,2021年1-12月,医美领域共有35起投融资事件发生,在已透露融资金额的项目中,总融资金额共达约189.34亿元,金额重大的标的主要集中在上游产品(包括光电仪器、药械)、医美机构。

01 上游产品赛道最吸金

医美行业兼具医疗和消费双重属性,同时又是一个需要科学技术推动的行业,这也是医美区别于其他消费行业的显著特点。

回顾2021年,“监管”似乎可以成为这一年的“关键词”之一,监管的加强给行业带来了更多的积极信号,一再推动行业朝着规范化发展,也使得行业整体更加推崇“科学技术”和“研发”。在行业走上良性发展的轨道时,也会倒逼所有企业注重产品品质,专注在行业本质上。

最重要的是随着医美消费者的愈发理智,她们对产品本身的关注度提升。这也是资本市场对上游产品越来越关注的原因,回归本质,“医疗”+“消费”的属性才得以全部体现。

据医美研究院统计,2021年全年,上游产品融资收购事件20起,占全年融资收购事件57%;从金额上看,根据已透露的融资金额估算,上游产品融资收购金额约占全年的87.64%,可以看到资本市场对医美行业的热度主要集中在上游产品。

金额最大收购案花落“肉毒素”

从具体事件来看,算得上年度收购金额之最的是康桥资本主导的联合财团对韩国Hugel的收购事件,1.7万亿韩元,约合人民币91亿元。

康桥资本(C-Bridge Capital)成立于2014年,与其它投资机构不同之处在于,其以孵化控股型投资作为新药研发领域的投资模式。Hugel是韩国第一大肉毒素企业,其拥有的肉毒素相关技术被韩国列为“国家核心技术”。值得一提的是,四环医药代理的肉毒素“乐提葆”正是Hugel旗下的产品。今年8月,有消息传出由康桥资本主导的联合财团拿到了Hugel的股权。12月17,四环医药发布声明称,集团关注到12月17日的韩国新闻报道,韩国相关政府部门已批准Hugel股权收购项目,目前收购进展有待买卖双方进一步确认。并再次强调四环医药与Hugel的合作不受影响

肉毒素在我国算是“稀有产品”,截止今年也仅有4款产品获批,其中一款便是“乐提葆”,纵观全球市场,肉毒素的发展空间巨大,可以预测随着我国医美市场的日渐成熟,肉毒素将成为与玻尿酸一较高下的产品。

光电领域潜力巨大 瘦身塑形受青睐

透过投资收购事件,可以看出资本市场的喜好,同时也可以反映出未来的潜力股,而光电领域可以算是“潜力股”。欧华美科、High Tech、Soliton、上海康乃馨、奇致激光、九美信禾、南京佰福、达透医疗都属于光电仪器领域。其中艾尔建5.5亿美元完成对Soliton的收购、新氧7.91亿元完成对奇致激光的收购,以及华东医药6.6亿元完成对High Tech的收购是所有投资收购中金额比较高的。

从投资方来看,艾尔建、新氧、华东医药本就是医美界的重要玩家,又纷纷向行业内其他领域拓展业务。作为业内企业,对于行业的风向往往有更敏锐的洞察,光电的市场未来有望进一步扩大。

医美研究院还注意到,投资方对瘦身塑形的仪器的青睐也很明显。无论是Soliton,还是High Tech,都是聚焦在减脂领域的企业。

玻尿酸投资热情仍在

另外,今年值得关注的还有包括腾讯创业投资有限公司在内的五家公司组成的联合购买体对福瑞达的战略投资,增资超7亿,其中腾讯3.51亿入股,成为福瑞达生物第二大股东。众所周知,福瑞达是国内玻尿酸行业龙头企业,拥有瑷尔博士、颐莲等多个品牌。随着医美市场的进一步扩大,各领域的玩家都在加速入局。

华熙生物收购玻尿酸厂商佛思特在今年也告一段落,华熙生物的原料玻尿酸版图进一步扩大。康哲药业在12月份收购上海旭俐医疗,也是剑指玻尿酸,旭俐医疗是韩国进口玻尿酸莫纳丽莎在中国大陆的独家总经销商,产品覆盖全国逾800家医疗美容机构。

(数据来源:医美研究院)

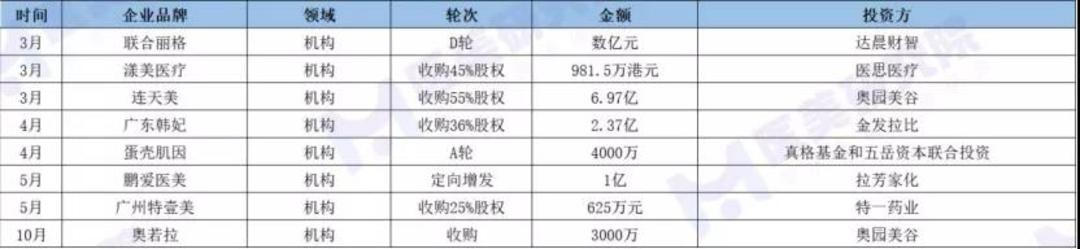

02 机构融资不温不火 行业外玩家频频入局

医美机构在医美行业中算是进入门槛比较低的赛道,所以也吸引了比较多没有医美根基的企业加入。今年机构相关的融资事件算不上很多,投资收购金额最高的是奥园美谷6.97亿元收购连天美55%股权,10月份又3000万收购广州奥若拉。奥园美谷半年报称,“公司通过并购医美服务机构,快速切入医美赛道。”从财报数据来看,公司上半年医美业务营收为1.56亿元,均为报告期内公司收购的浙江连天美企业管理有限公司做出的贡献。

10月12日,公司在第三季度业绩预告中表示,业绩扭亏为盈的主要原因首先是第二季度公司收购的浙江连天美并表带来正向贡献,连天美4月至9月净利润约4618万元,归母净利润约2540万元。医美版块的持续正向贡献,以及房地产行业的萎靡,都推动奥园美谷加速剥离房地产业务。

同奥园美谷一样的“业外人”金发拉比进入医美行业也是从机构入手,2.37亿收购广东韩妃36%股权。

另外值得一提的是,今年3月,联合丽格获得达晨财智数亿元D轮融资。据了解,联合丽格2016年完成2亿元人民币A轮融资;2017年完成2亿元人民币B轮融资;2018年完成4亿元人民币C轮融资;2021年完成数亿元人民币D轮融资。每次融资金额在业内都算得上大手笔,这也是多年来联合丽格的良性优质发展吸引了更多投资者的青睐。

(数据来源:医美研究院)

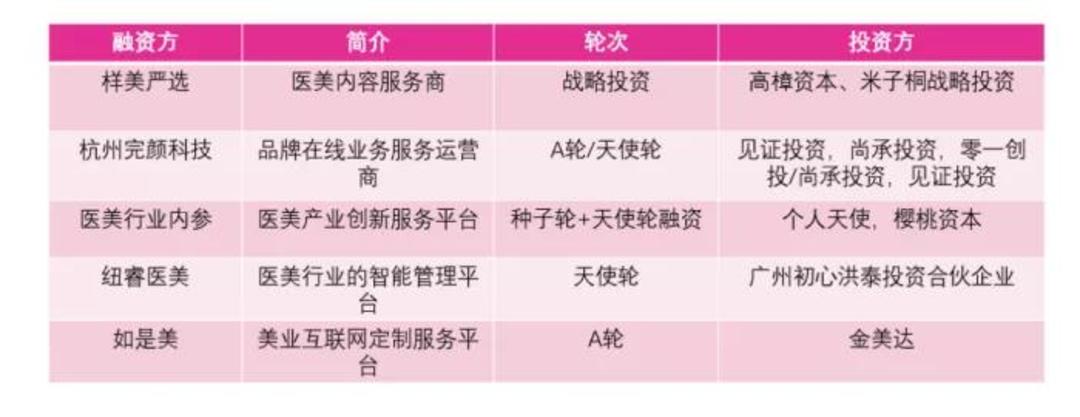

03 互联网平台融资集中度提高

自2015年以来,互联网医美平台快速崛起,2018年开始逐渐降温。2020年经过疫情的洗礼,直播、服务平台冲出重围,受到更多资本的青睐,样美严选、完颜科技等主做MCN业务的企业迎来一波被投小高潮。

2020年投融资事件

到2021年有了很明显的变化,纵观今年的医美互联网相关投融资事件,一共7起,但实际上的玩家只有3个。其中变美日记完成了2轮融资、探马完成了3次、领健完成了2次。

变美日记作为直播平台接连获得天使轮、Pre-A轮融资,投资金额也从数百万到数千万。变美日记专注于医美行业的整合营销,在注册成立不足一年的时间内完成了2轮融资,同时全国有上千家医美整形机构入驻,其创始人邵帅为10年连续创业者。

探马是一家企业微信服务商,医美研究院注意到,在探马3轮融资中,软银亚洲、顺为资本、蓝湖资本、君联资本均连续投资2次。老股东的持续加注,一定程度上说明了资本看好探马未来的盈利能力和发展情况。

领健今年也完成了2次融资,另外值得一提的是,领健的2次融资金额中今年6月份完成的D轮融资是互联网平台相关融资事件金额最大的。领健在2020年12月完成C2轮融资,紧接着6个月后又完成了D轮融资,再6个月后,也就是今年12月完成了D+轮融资,如此密集地融资,可见领健也进入了快速发展阶段。

(数据来源:医美研究院)

04 IPO热退潮 拟二次上市企业吸睛

看完一级市场的表现,我们再来复盘一下2021年医美企业IPO的数据以及上市公司的表现。

相比于2020年,今年上市的医美企业数量明显下降。爱美客2020年9月美股上市后,今年又传出拟二次赴港上市,一度成为热议话题,但是在2021年结束之际,二次上市并未落实。

其次,贝泰妮在自今年3月上市以来,顶着“功效护肤第一股”光环,也受到资本热捧,市值最高一度突破1200亿,随后又传出贝泰妮拟二次赴港上市;敷尔佳、创尔生物等企业也在谋求上市,同样截止2021年结束,上市之事也未尘埃落定。

整体来看,医美行业2021年的融资收购事件还是呈现逆势上扬的态势。资本市场也看好飞速增长的医美市场,并且吸引了更多行业内外的玩家。行业迎来高增长的同时,也要着眼长远,未来5-10年医美行业将保持持续高景气,资本更应保持理性,挑选医美赛道中真正高品质、有潜力的领域,让投资价值回归到正确的轨道上来,我们也期待未来医美企业实现更大价值的生长。

文章来源:医美产业笔记

版权声明:转载医美医美行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:pingshalaile)。违规转载法律必究。

扫描二维码,第一时间获取医美行业的资讯和动态。

从此和医美医美行业观察建立直接联系。

本栏目文字内容归ymguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 医美行业观察 | 京ICP备20027311号-1

参与评论