快讯

医美行业观察

问道美、韩,中国肉毒素市场“二变四”之后的下一个惊喜在哪?

导读:2020年,中国的肉毒素市场突然“二变四”,2021年新获批的两款产品陆续上市,热闹了2年的肉毒素市场,到了2022年还会有什么新动静吗?

今年唯一和肉毒素品牌有关的事件是康桥资本收购韩国Hugel,四环医药与康桥资本之间出现了纷争,对乐提葆未来的代理权归属问题也有了更多争议,仅此而已。

一直被市场看好的德国西马和韩国绿毒似乎在竞争赛道中备战许久了。但是中国的肉毒素市场到底会朝着哪个方向发展?中国受美国、韩国肉毒素产品、市场影响最大,问道海外,中国的肉毒素市场是继续“卷”还是继续“佛系”?

美国肉毒素市场趋于稳定

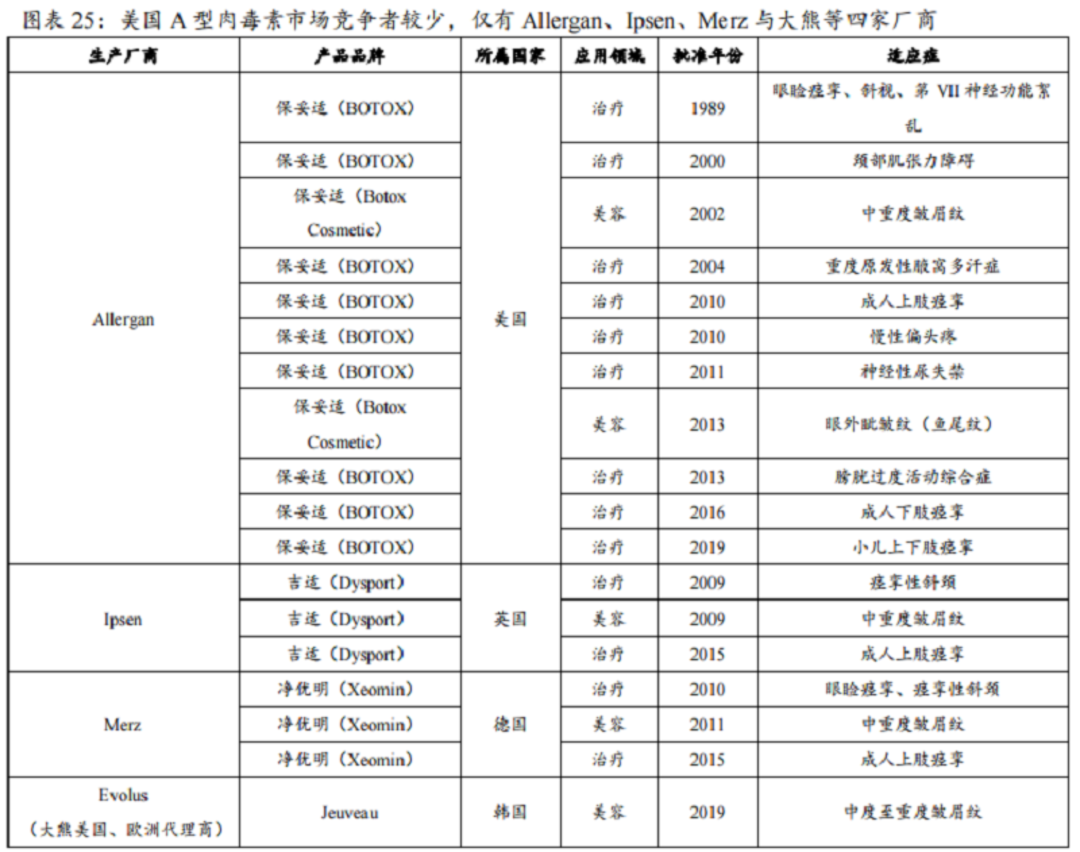

公开资料显示2009年前,艾尔建垄断全国肉毒素市场,常年市占率在 80%-90%,肉毒素销售规模由 1.25 亿美元增至 15 亿美元。2009 年后,英国 Ipsen、德国Merz、日本大熊陆续进入美国市场后,保妥适市场份额有所下降但仍处于主导地位。美国资产管理公司 Cowen 2020 年调查显示:保妥适于皮肤科医生、整形外科医生中占据 60%左右份额,整形外科医生更注重效果持续时间与舒适度因而对保妥适更为偏爱;剩下的市场份额由 Dysport、Xeomin 与 Jeuveau 分配,Jeuveau 2019 年获批后采取价格折扣策略 2020 年市占率也达到 10%左右。

这里出现的产品主要是艾尔建保妥适、英国吉适、德国西马和韩国Jeuveau。值得一提的是艾尔建保妥适从2000年开始不同适应症获批的速度不断加快。

综上,美国的肉毒素市场品牌数量也并不多,艾尔建保妥适和英国吉适已经同样在中国获批;德国Merz旗下的Xeomin(西马)虽然未在中国上市,但是一直被中国市场看好,有望成为第五款肉毒素的选手。

只有一款韩国大熊制药(在美国、欧洲代理商是Evolus)旗下的Jeuveau在日前刚刚完成了一场“纠纷”,2019年1月,艾尔建与Medytox对Evolus提告,指出Evolus使用 Medytox前员工提供的商业机密研发Jeuveau,其中Jeuveau与Botox使用同株肉毒杆菌,且该研究耗费艾尔建许多时间与成本。2021初,艾伯维(艾尔建已被收购)、Medytox和Evolus三方协调一致解决了关于Jeuveau的知识产权纠纷。根据协议,艾伯维、Medytox允许Jeuveau在美国其其他有权限的地区销售,而Evolus须支付艾伯维、Medytox关于Jeuveau的里程碑与销售权利金,并给予Medytox 约676 万美元价值的普通股股份。

直到日前,韩国首尔中央地方检察厅宣布“大熊制药公司窃取Medytox(美得妥)肉毒杆菌毒素技术”的指控无罪。这场从韩国打到美国,涉及多家巨头企业的官司终于告一段落。

韩国肉毒素市场“卷上天”

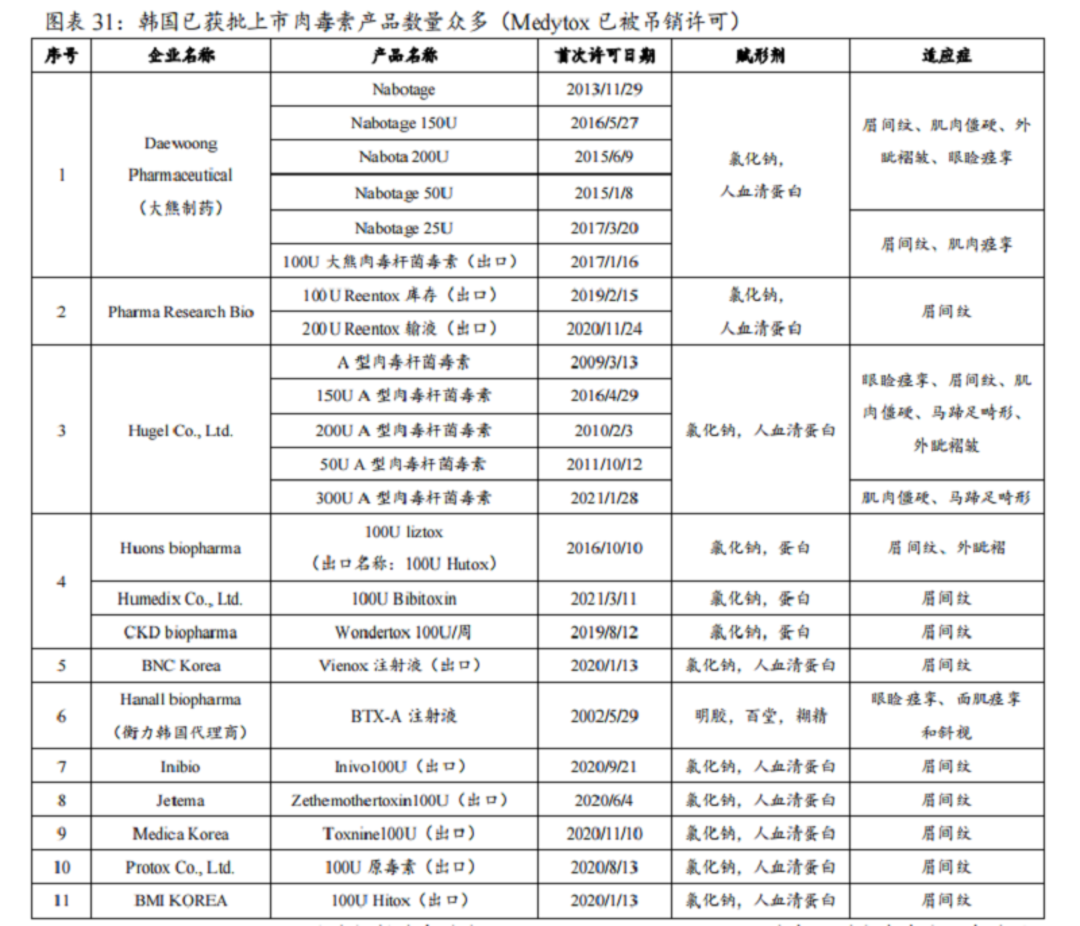

韩国的肉毒素市场就显得内卷多了。获批品牌合计 10 余家,竞争者远多于中国与美国,市场竞争较为激烈。

韩国肉毒素市场始于 1996 年美国 Allergan 产品 BOTOX 获得进口许可,此后法国 Ipsen 的Dysport、中国兰州生物制品研究所的BTXA陆续也获得进口许可。2006 年首款由韩国本土厂商美得妥Medytox(已被吊销许可)推出的肉毒素产品Meditoxin 获得许可。

其中Daewoong(大熊制药)和Hugel在韩国的市场表现越来越出众。12-18 年 Hugel 后来居上,Medytox 份额被挤压。12-18 年市占率由 23%提升至 43%,而Daewoong旗下主打高纯度的 Nabota 也获得 10%左右的市场份额。Botulax 上市以来凭借产品性价比与多剂型产品,快速抢占市场,Medytox 市占率被 Botulax 超越沦为韩国本土第二大厂商。

中国肉毒素市场空间巨大,监管力度更大

中国肉毒素市场现有艾尔建保妥适、兰州衡力、英国吉适、韩国乐提葆四款产品,从数量上看,和美国现存肉毒素品牌数量一致;相比韩国市场数量上还差得多。

那么中国的肉毒素市场到底会朝着什么方向发展呢?医美产业笔记认为,从数量上看是介于美国和韩国之间的。

市场空间巨大,但监管力度更大。

中国大陆是肉毒素品牌的必争之地,首先从用户人群上看,我国医美核心消费人群较为年轻,集中于 25-35 岁。相比于欧美人,亚洲人更容易出现法令纹和整体皮肤结构下垂,所以25-35岁这部分人群既要抗衰,又要变美,肉毒素的需求量会远高于美国。

目前国内正在审批的肉毒素产品有多款,爱美客代理的韩国Huons、华东宁波(已被清算)代理的韩国Jetema、复星医药代理的美国Revance、韩国大熊制药的Nabota(绿毒)、精鼎医药代理的德国Merz、华熙生物代理的韩国Medytox(已被吊销许可)。

韩国Jetema、韩国Medytox在审批过程中出现了小插曲,但真正失去竞争权力的仅有Medytox;华东宁波被华东医药清算,但是Jetema的审批并不会停止,只是目前Jetema的代理权到底在谁手里还没有明确的公告。

目前来看,进度比较快的是精鼎医药代理的德国Xeomin(西马),Xeomin预计2022年获批,在2010年通过了美国FDA的认证,已经在美国上市。

另外大熊制药的Nabota(绿毒)也是被行业看好的一款产品,据悉,韩国大熊制药在中国成立了北京大熊伟业医药科技有限公司,主要在中国上海交通大学医学院附属第九人民医院进行临床III期试验安全性和有效性。

韩国Huons旗下的Hutox(橙毒)同样备受关注,2021年爱美客使用部分超募资金增资暨收购韩国Huons BioPharma Co.,Ltd.部分股权,支付交易对价约8.56亿元,持股比例为25.42%。爱美客基本掌握了Hutox(橙毒)的在华业务。

基于从供需两端对肉毒素品牌的分析,以及结合美国、韩国等发达经济体肉毒素市场经验,我们认为肉毒素品牌间竞争要点主要在于产品性价比(肉毒素产品获胜的本质)、先发优势(提供积累口碑、抢占份额的时间窗口)与产品口碑(降低试错成本、提高复购频率)等三点。

虽然目前保妥适占据了全球大部分份额,但由于保妥适更高的定价,其市占率有可能被其他产品占据。有证券数据预测保妥适终端销售口径的市占率会高于60%。所以其他产品在这个阶段是有很大可能实现突围的。

虽然在华等待获批的肉毒素品牌不算少数,保妥适也让其他品牌“有机可乘”,但恐怕不会成为韩国肉毒素市场那种“壮观场面”,毕竟中国的审批是非常严格的,尤其国外产品在中国上市难度更大。所以即便中国的医美市场再广阔,还有监管在做最后的防线。

文章来源:医美产业笔记

版权声明:转载医美医美行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:pingshalaile)。违规转载法律必究。

扫描二维码,第一时间获取医美行业的资讯和动态。

从此和医美医美行业观察建立直接联系。

本栏目文字内容归ymguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 医美行业观察 | 京ICP备20027311号-1

参与评论